TAX TUESDAY: Werterhöhung von Anteilen an einer Kapitalgesellschaft als Schenkung – BFH, Urteil vom 10.04.2024

Dienstag, 15. Oktober 2024 / Veröffentlicht in

Worum geht’s?

Wendet ein Gesellschafter oder ein Dritter einer GmbH etwas zu und erhöht sich infolge der Wert der Anteile an dieser GmbH, so handelt es sich hierbei unabhängig von einem Zuwendungswillen um eine Schenkung im Sinne des § 7 Abs. 8 ErbStG. Entsprechend ihres Wortlauts sind die §§ 13a, 13b ErbStG nicht auf die Fälle dieser Schenkungsfiktion anwendbar.

Was bedeutet das konkret?

Gemäß § 7 Abs. 8 ErbStG gilt auch die Werterhöhung von Anteilen an einer Kapitalgesellschaft, die eine an der Gesellschaft beteiligte Person durch die Leistung einer anderen Person an die Gesellschaft erlangt, als Schenkung. Es kommt hier gerade nicht – wie beispielsweise bei § 7 Abs. 1 Nr. 1 ErbStG - auf die Freigiebigkeit der Zuwendung an. Entscheidend ist also lediglich, ob eine Werterhöhung der Anteile an der jeweiligen Kapitalgesellschaft erfolgt ist.

Dazu kommt, dass die Betriebsvermögensbegünstigung der §§ 13a, 13b ErbStG aufgrund des eindeutigen Wortlauts der Normen auf die Fälle der Schenkungsfunktion nach § 7 Abs. 8 ErbStG nicht anwendbar ist.

Entscheidung des BFH

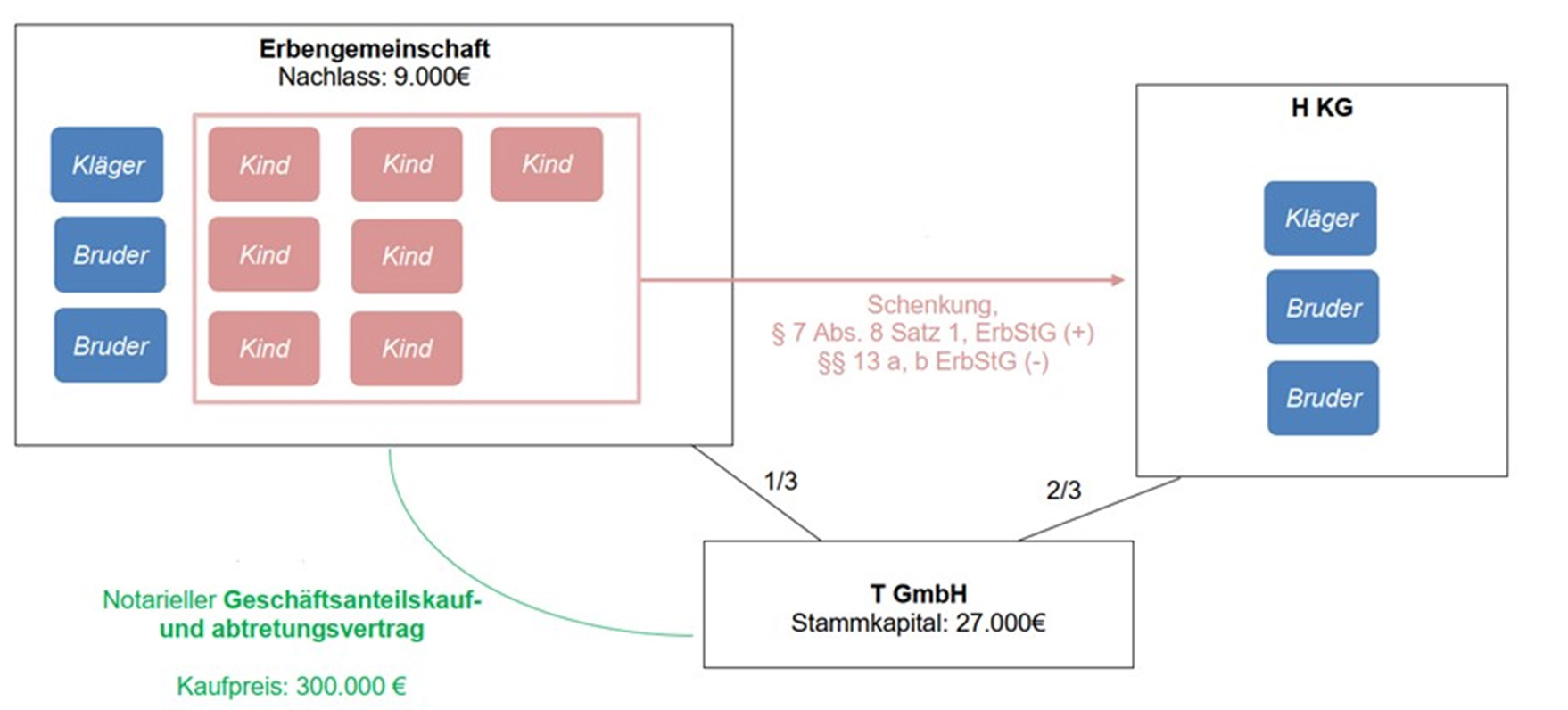

Gegenstand der Entscheidung vom 10.04.2024 (II R 23/21) war die T-GmbH, deren Geschäftsanteil sich zu einem Drittel aus einer Erbengemeinschaft bestehend aus drei Brüdern und deren sieben Kindern sowie einer 2/3-Beteiligung einer KG (H-KG), an der wiederum die drei Brüder als Kommanditisten beteiligt waren, zusammensetzt.

Im Rahmen eines notariellen Geschäftsanteilskauf- und -abtretungsvertrages zwischen der T-GmbH und den Miterben erfolgte eine Veräußerung deren Anteils an der T GmbH. Der Kaufpreis betrug 300.000,00 €.

Das örtliche Finanzamt hat für den veräußerten Geschäftsanteil einen Wert in Höhe von 1.819.176 € ermittelt. Basierend auf der Diskrepanz dieses Wertes und des Kaufpreises von 300.000,00 € in Höhe von 1.519.176 € ist das Finanzamt von Schenkungen gemäß § 7 Abs. 8 Satz 1 ErbStG der Kinder zugunsten der Kommanditisten der H-KG ausgegangen, woraufhin Schenkungssteuerbescheide - ohne Begünstigungen gemäß §§ 13a, 13b ErbStG - erlassen wurden. Der zugrundeliegende Erwerbswert entsprach jeweils 1/30 des angeführten Differenzbetrages – und damit jeweils EUR 50.639.

Der BFH bestätigte in der Anteilsabtretung durch die Miterben eine Leistung an die T-GmbH und damit das Vorliegen einer Schenkung gemäß § 7 Abs. 8 Satz 1 ErbStG, die keine freigebige Vermögensverschiebung verlange. Lediglich die Werterhöhung von Anteilen an der Gesellschaft, die ein unmittelbar oder mittelbar beteiligter Gesellschafter durch die Leistung des Zuwendenden an die Gesellschaft erlange, sei entscheidend. Eine Leistung in diesem Kontext sei grundsätzlich jedes Tun, Dulden oder Unterlassen, das die Hingabe von Vermögen des Zuwendenden bewirkt.

Weiterhin führt der BFH aus, dass eine Schenkung nach § 7 Abs. 8 Satz 1 ErbStG nicht vorliege, wenn die beteiligten Parteien in nachvollziehbarer Weise und unter fremdüblichen Bedingungen von einer Ausgeglichenheit der Leistungen ausgegangen sind.

Der BFH hob die erstinstanzliche Entscheidung auf, da diese die rechtsfehlerhafte Auffassung vertreten hat, „dass die von § 7 Abs. 8 Satz 1 ErbStG vorausgesetzte Werterhöhung von Anteilen an einer Kapitalgesellschaft ‚denklogisch‘ mit dem Wert des teilweise unentgeltlich auf die Gesellschaft übertragenen Geschäftsanteils korrespondiert“. Jedoch handle es sich hierbei um den gemeinen Wert der (teil-)unentgeltlichen Leistung und damit lediglich um die Obergrenze für die Werterhöhung im Sinne des § 7 Abs. 8 S. 1 ErbStG. Laut BFH sei stets eine Einzelbetrachtung nach den Regeln des § 11 BewG hinsichtlich dessen vorzunehmen, ob sich die Leistung in einer tatsächlichen Werterhöhung der Anteile an der Kapitalgesellschaft widerspiegle.

Für das weitere Verfahren weist der BFH darauf hin, dass im Hinblick auf die Werterhöhung gemäß § 7 Abs. 8 ErbStG die Voraussetzungen der analogen Anwendung des § 13b Abs. 1 ErbStG nicht vorliegen.

Folgen

Die Entscheidung des BFH festigt die in Rechtsprechung, Schrifttum und wohl auch Finanzverwaltung vorherrschende Meinung, dass die Schenkungsfiktion im Sinne des § 7 Abs. 8 ErbStG unabhängig von einem Zuwendungswillen besteht. Dies führt dazu, dass jegliche im Rahmen von beispielsweise Unternehmensnachfolgen, Umstrukturierungen oder Ausschüttungen vorkommenden disquotalen Einlagen oder vergleichbaren Umstände auf deren schenkungsteuerliche Auswirkungen genauesten geprüft werden müssen. Erschwerend kommt dazu, dass eine mögliche erbschaftsteuerliche Privilegierung nach §§ 13a, 13b ErbStG hier schon dem Grunde nach nicht möglich ist.

Hinzuweisen ist auf ein weiteres anhängiges Verfahren (BFH II R 19/24), in dem die Vorinstanz FG Münster für die Anwendung des § 7 Abs. 8 ErbStG entgegen der vorstehenden BFH-Rechtsprechung ein subjektives Element i.S.d. Bewusstseins über die Unausgeglichenheit der Leistungsbeziehung forderte – der weitere Ausgang bleibt abzuwarten.

Sie haben Fragen?

Ihr Ansprechpartner

Christian Schöler

Partner

Steuerberater

Sie haben Fragen?

Ihr Ansprechpartner

Maximilian Löfflad

Rechtsanwalt

archiv.

tags.

asset deal Augsburg Ausbildung Best Lawyers Carmen Ahnorn Charlotte Geiger Corona Deal Dr. Johannes Zausig Dr. Thomas Rau Fachinformation Frühstücksseminar Gesellschafterfamilie Gesellschaftsrecht Handels- und Gesellschaftsrecht Job JUVE JUVE Handbuch Karriere Mietvertrag Mikhail B. Rasumni Mikhail B. Rasumny Neue Partner newsletter Presseinformation Pressemitteilung Rasumny Rau Recht Reputation Sonderinformation Sonntag sonntag & partner Steuer Steuerberatung steuern Straetmanns Studium Südwestpresse Ulm Viktor Stepien Waterland Webinar Wirtschaftsprüfung Übernahme

Sonntag & Partner

Partnerschaftsgesellschaft mbB

Wirtschaftsprüfer, Steuerberater, Rechtsanwälte

Schertlinstraße 23

86159 Augsburg

Telefon: +49 821 57058-0

Telefax: +49 821 57058-153

Augsburg +49 821 57058-0 München +49 89 2554434-0 Ulm +49 731 96644-0 Nürnberg +49 911 81511-0

Sonntag & Partner

Karriere

mehr als